Desde que entrou no cenário dos investimentos em 1993, o mercado de ETFs se expandiu dramaticamente, elevando o número total de produtos negociados em bolsa para aproximadamente a casa dos milhares. Esse rápido crescimento deu aos investidores mais opções do que nunca, expandindo o universo de ativos investíveis para incluir quase todas as regiões geográficas, classes de ativos e estratégias de investimento imagináveis. Hoje existe ETF para tudo.

Justamente pela variedade e pelo fato que cada ETF tem suas características, todo iniciante não pode deixar de olhar 6 coisas básicas ao analisar ETFs. São elas:

1) O índice que ele segue:

A esmagadora maioria dos ETFs segue um índice que é o seu benchmark, ou seja, o conjunto de ativos que comporá sua base de investimentos e contra o qual será cobrado. Exemplo: O índice iBovespa e o ETF Bova11.

A maioria destes índices se baseiam no valor de mercado de cada componente (market capitalization), ou seja, quanto mais valiosa a empresa, maior o percentual que ela ocupa no índice. Mas cada índice tem sua metodologia própria, com as regras para entrada, saída e permanência nele. A maioria também incorpora dividendos e JCP. Veja por exemplo a metodologia do íbov aqui. Se você nunca leu, vale a pena entender melhor.

Você encontra esta informação facilmente no prospecto de cada ETF junto ao seu emissor, bastando colocar em um buscador de internet, ou no ótimo portal etfdb.com em index tracked.

Por que é importante? Para definir a alocação na sua carteira. A porcentagem da carteira a investir neste ETF. Se for um índice amplo como S&P500 por exemplo, o ETF será core e terá uma maior participação do que um índice como o Prime Alternative Harvest Index que o ETF MJ por exemplo que é altamente específico de um setor (Cannabis) e que, se investir, deve ser satélite ao seu portfolio.

Alerta: Algo que passa desapercebido pelo investidor iniciante: Confundir ETN com ETF. Ao contrário de um ETF, ETN (Exchange-Traded Notes) são ferramentas complexas e de alto risco para o investidor. São notas de crédito sem seguros emitidas por bancos e instituições financeiras e, ao contrário dos ETFs, as ETNs não compram ou mantêm ativos para replicar ou aproximar o desempenho do índice que seguem. Embora os investidores possam encontrar materiais que se referem aos ETNs como ações, eles são, na verdade, obrigações de dívida sem garantia de crédito ou liquidez. Muito cuidado. Leia mais sobre os riscos das ETNs aqui e evite surpresas desagradáveis como o que aconteceu com a ETN USO nos EUA quando o preço do petróleo futuro foi abaixo de zero, veja.

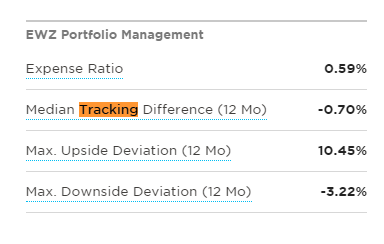

2) Erro de acompanhamento:

Traduzindo fica meio estranho mas em inglês é o famoso tracking error ou tracking difference, ou seja, o ETF está mesmo acompanhando o índice que ele se propôs a seguir? Isto antes das taxas e impostos claro.

Veja abaixo um exemplo do ETF SPY (SPDR S&P 500 Trust) e do índice S&P 500 (SPX). Desde o início do ano, o ETF chega a superar o retorno total do índice o que é excelente mas dificilmente isso se mantém no longo prazo.

Este dado é encontrado facilmente tanto na sua corretora quando no site dos emissores do ETF. Clique e veja o exemplo do SPY

O que pode causar tracking error? Basicamente três coisas: A Regra de diversificação da SEC que exige que nenhum ETF pode ter mais de 25% em um único ativo o que em fundos muito específicos pode ser um problema, taxas de trading internos do fundo muito altas ou em grande quantidade e aluguel de ativos dentro de fundos, o que geralmente pode levar a uma maior performance, o que é ótimo para o investidor. Quanto menor o tracking error melhor. Geralmente nos EUA, abaixo de 0.20 é um bom tracking error.

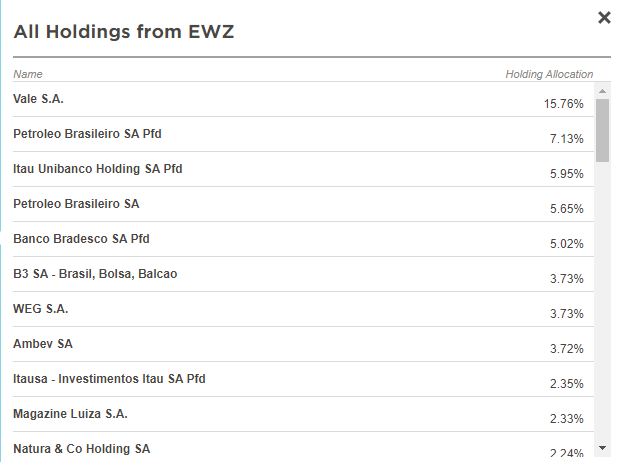

3) Componentes:

Logicamente ao investir em um ETF, queremos saber o que estamos comprando naquela “cesta” de ativos, certo? Pois a listagem de componentes ou holdings mostra quais empresas fazem parte do fundo em um determinado trimestre e qual a porcentagem alocada a cada uma. A quantidade de posições que um ETF possui é diretamente proporcional a sua diversificação e ao perfil de risco. Não é regra, mas geralmente dois ETFs seguindo índices similares, o que possuir mais ativos costuma ter um perfil de risco menor.

Empresas com participação excessiva, mesmo havendo um limite legal de 25% cada nos EUA, pode se tornar mais volátil. Isto vimos recentemente com o índice Dow Jones que possuía a empresa Boeing como seu maior percentual ativo, sofrendo oscilações grandes com a crise da empresa no caso do avião 737MAX. Hoje, por exemplo, a AAPL ocupa mais de 11% do DJI, o que o torna um índice de maior perfil de risco que o S&P500 com cerca de 5% (é bom para o índice quando a empresa só sobe, mas o contrário também pode acontecer).

Caso se interesse, recomenda-se também estudar os fundamentos de pelo menos 10 dos principais componentes dos ETFs que comporão sua carteira de longo prazo. Também, dependendo do ETF, é interessante observar a alocação setorial. Se estiver muito concentrado em um setor e é um ETF mais amplo, pode ter um risco maior que um mais equilibrado.

Onde encontrar? Facilmente no site do emissor de cada ETF e também no home broker da maioria das corretoras americanas. Gosto muito do ETFDB para isto. Veja um exemplo

4) Taxa de Administração:

Não se pode negar que investir em ETFs é muito mais barato que investir em fundos no Brasil.

Nos EUA isto já está equilibrado, já que hoje temos mutual funds cobrando zero de taxa de administração (caso do FZROX da Fidelity) mas estrangeiros não residentes não podem comprar mutual funds.

A taxa de administração ou E.R. (expense ratio como é conhecido) dos ETFs caíram muito nos últimos anos graças a competição entre os emissores. Hoje temos ETFs cobrando 0.03%aa como IVV, ITOT, VTI, VOO, etc. São 3 dólares ao ano a cada 10 mil investidos para comprar mais de 3 mil empresas de uma vez só. Muito pouco, não é mesmo!

ETFs setoriais e mais específicos tendem a ter taxas um pouco maiores, na casa de 0.05% a 0.20%aa. ETFs que investem fora dos EUA ainda maiores devido as taxas das corretoras e emissores fora dos EUA.

Via de regra, o quanto mais baixo melhor, mas evite investir em ETFs com E.R. acima de 0.25%aa a menos que seja um ETF ativo que não faz parte de seus investimentos de longo prazo. Como descobrir? Qualquer corretora ou site como www.etf.com vão te mostrar isso geralmente com o nome “Expense ratio”.

5) Acumulação/Distribuição:

Este é um aspecto importante para quem investe do Brasil. Se você leu este nosso post aqui, sabe das implicações de investir diretamente nos EUA quando se é residente fiscal brasileiro. Dentre imposto de renda retido na fonte de 30% sobre os dividendos e 40% de imposto sobre herança na sua morte, você provavelmente vai querer investir via ETFs irlandeses para evitar estas dores de cabeça.

Se decidir por tal caminho, você vai se deparar com dois tipos de ETFs lá, os que distribuem dividendos e os que acumulam os dividendos. Somos tentados a escolher os que distribuem dividendos pelo simples fato que gostamos de receber dinheiro todo mês, mas neste caso você estará pagando um imposto de renda desnecessário que não acontece se escolher um ETF de acumulação. Quer entender mais, assista a este vídeo.

Já se você for um residente fiscal americano, você vai querer otimizar seu imposto de renda e investir em ETFs que paguem muito dividendo (alto yield) pode significar que uma porção de sua renda irá diretamente para o leão (IRS). A menos que esteja em uma conta aposentadoria como 401k, ou IRAs.

6) Valor sob gestão e spread:

Por último, algo que devemos dar uma olhada também é o valor que o ETF tem sob gestão (AUM). ETFs pequenos com menos de 1 bilhão de dólares sob gestão podem ser facilmente destituídos, ou seja, desmanchados e você será liquidado, pois eles dão trabalho ao emissor mas não dá lucro pelo valor pequeno gerido. Você não perderá com isto, mas será liquidado podendo ocorrer ganho de capital e por consequência fato gerador de imposto.

Spread, que é a diferença entre o preço pelo qual alguém está disposto a comprar e o preço pelo qual alguém está disposto a vender, também tem relação com o AUM. ETFs “grandes” geralmente tem spread menor. Isto pode não ser preocupação para os Buy and holders mas centavos podem fazer diferença em 20 anos, se você compra todo mês por exemplo.

Procure sempre investir em ETFs consolidados, com mais de 1 bi de AUM, de preferência de emissores conhecidos e respeitados como BlackRock, Vanguard, State Street, Invesco, Schwab, Fidelity, etc com mais de 5 anos desde a criação.

Onde você encontra isto? Acima na imagem vemos o site etf.com que mostra isto claramente. A última coluna é o AUM.

Você sabe como a gestora ganha dinheiro com ETFs?

Vocês logo diriam que é com a taxa de administração, mas não só, boa parte do lucro para as gestoras provém do aluguel das ações que elas detém dentro do fundo para aqueles investidores que operam vendido. Parte retorna para o ETF mas parte (até 30% em alguns casos) fica com o gestor.

Por enquanto é isto pessoal. Estas serão as principais métricas, mas não as únicas, que usaremos nos próximos posts onde falaremos um pouco sobre alguns ETFs que eu gosto e invisto e outros que vocês solicitarem pelo Instagram ou comentários.

Comentem abaixo e até a próxima.

Que post excelente! Padrão AA40 de qualidade!

Realmente ETF e investing index são o futuro, mais ainda se considerarmos a iminente tributação de dividendos no país. O Brasil está caminhando pelo mesmo caminho dos EUA na década de 90.

De fato, os benefícios são os baixíssimos custos, a diversificação, gestão passiva, etc; o S&P 500 então traz uma enorme diversificação setorial comparado ao IBOV (muito focado em Bancos e comodities) e hj em dia é muito fácil investir atrelado a ele caso não se queira abrir conta no exterior e/ou cortornar via ETF de acumulação irlandeses. Basta só investir no IVVB11 e pronto. Os prós são a simplicidade, comodidade, não precisa abrir conta no exterior, fazer remessa, inglês, preencher formulários, entender leis internacionais, etc. É sob gestão da consolidadíssima Black Rock Brasil. Os contras são que não é de fato um "investimento no exterior" e é cotado em real, apesar da influência do câmbio.

ETfs brasileiros embora eu prefira o PIBB11 pelos mais baixos custos ainda, invisto, paradoxalmente, pelo BOVA11 devio à maior liquidez.

Agora pra quem quer investir nos EUA como Non Resident NÃO VALE A PENA MESMO a estratégia focada em dividendos, é dar dinheiro de graça pro Leão Americano. O ideal é contornar via ETF da Irlanda de acumulação, o que é possível pela Interactive Brockers.

A corretora europeia DeGiro, sediada em Amsterdam, é excelente! custos baixíssimos, e apesar de fundada em 2013 já recebeu vários prêmios. Contudo, apesar de ter uma plataforma em português só atende a clientes residentes fiscais na União Europeia (Portugal faz parte) e dá acesso a bolsas europeias da zona do Euro, e outros mercados desenvolvidos como América do Norte, Ásia Desenvolvida (Japão, Coreia do Sul, Taiwan e Hong Kong) e bolsas Golfo Pérsico. Seria uma opção investir no S&P500 pela DeGiro não só com domicílio na Irlanda, como também em Suiça e Luxemburgo, que não distribuem dividendos e são de acumulação, mas infelizmente a DeGiro agora se focou totalmente numa base de clientes europeus (ou residentes fiscais), não estando mais acessível a brasileiros.

Obrigado pelas palavras Chimpanzé. Significam muito.

Excelentes colocações quanto ao IVVB11, PIBB e BOVA. Obrigado por trazer a informação sobre a DeGiro. Por enquanto parece que a IB é a única alternativa para quem quer evitar o leão americano. Abcs

Olá, porém a IB tem um custo alto que pode significar bastante para o investidor menor, assim sendo, por exemplo, a partir de qual ponto vale migrar os ETFs americanos para os Irlandeses para evitar imposto nos dividendos, e que compense o custo de manter conta na IB.

Hoje invisto nos ETFs americanos pela Avenue sem custos por ter apenas 20k de dólares, imagino que para quem investe abaixo de 50k de dólares ainda não compense migrar para a conta da IB dado seus custos, não? aah… e também os ETF Irlandeses tem uma taxa de adm um pouco maior.

Gostaria de um estudo nesse sentido, podendo ser com ETF do SP500.

Obrigado pela sugestão anon. Abaixo de 60k não haveria o problema da herança, mas ao liquidar os ETFs nos EUA para investir nos irlandeses, se fizer de uma só vez, poderá ter que pagar um bom IR no Brasil ou até nos EUA se for residente fiscal americano.

Na IB vc só paga $10 se tiver menos de 100k, então pode-se pensar em arriscar "não morrer" enquanto seu patrimônio estiver entre 60k e 100k e depois sim abrir conta na IB e transferir tudo para ela, mas novamente, existe questões tributárias a pensar tbm.

Acho que o Paranhos fez um estudo destes no canal dele no Youtube já, mas vamos pensar em alguns cálculos. Se alguém já tiver feito ou visto isto por favor deixe o link abaixo. Abcs

Pela IB também é possível colocar os ativos para aluguel – dependendo do valor investido e das características dos ativos que estão na carteira (que podem ser ETFs), a remuneração pelo aluguel pode bancar esse custo mensal de U$10,00.

Bem lembrado Fernando, porém existem alguns requisitos mínimos. Vejam mais em

https://www.interactivebrokers.com/en/index.php?f=46352&article=31754201

Abcs

Muito bom, AA40! Ansioso aqui para nosso país reduzir a distância aos EUA em termos de opções e taxas de seus ETFs!

Abraço!

Valeu. Pois é André, mas é questão de tempo. Ainda mais se os dividendos forem mesmo taxados, ai é um motivo a menos para investir em ativos individuais. Ai o mercado de ETFs tende a crescer muito, assim como foi nos EUA na década de 90 e 2k. Abcs

Parabéns pelo post detalhado, AA40.

Não encontrei o tracking error do IVVB11 no site da BlackRock, mas sim no seguinte site:

https://www.trackinsight.com/en/fund/BRIVVBCTF001

No período acumulado o tracking error desse ETF é de +1.56%, se eu bem entendi.

Está bem distante do 0.20% que vc sugere.

Será que eu posso confiar nesse site, ou devo pesquisar pelo tracking error em outro local ?

Obrigado !

Olá Anon. Bem observado. Vou atualizar o texto pq este 0.2 de tracking error é mais para os EUA.

Como o IVVB11 tem um componente grande que é puramente FX (moeda), o tracking error dele em relação ao S&P deve realmente ser bem maior do que o IVV puro, alias eles são somados pq o IVVB11 é um FOF na verdade, ou ETF de investimento em cotas de fundo de índice.

Quanto ao site, não conheço mas aparentemente as informações são sim confiáveis.

Abcs

Obrigado pela explicação, AA40.

Também encontrei no mesmo site os tracking errors de BOVA11 (0.21%) e PIBB11 (0.10)%, mas apenas para o período acumulado dos últimos 5 anos. Gostaria de saber do período acumulado desde a criação. Acho q vou precisar calcular rs

Abraço

Excelente post.

Eu gosto de ETFs pela simplicidade de investir, não precisa ficar analisando ações e no final você consegue obter o retorno médio do mercado e como sabemos (mas fingimos não saber hahah') é muito difícil vencer o mercado no longo prazo através de escolhas individuais para uma carteira diversificada

Eu tenho apenas IVVB11 na carteira e confesso que é um ativo que gosto muito, nada melhor do que se garantir expostos as 'top empresas mundiais'.

O único porém dos ETFs acaba sendo a falta de emoção de investir e no caso brasileiro a limitação quanto a dividendos.

Abraços,

Pi.

Pois é poupador. Estava rolando uma discussão interessante no blog do HeavyMetal e também no Instagram sobre isto. O brasileiro quer emoção e não retorno quando se trata em investir e isto leva a resultados desastrosos no longo prazo. Quando a pessoa poderia ter um ótimo patrimônio em 30 anos se investisse sem emoção, eles preferem a adrenalina e provavelmente estarão quebrados e longe do mercado e falando que investir é loteria ou cassino depois, como se o problema fosse o mercado e não a pessoa. Quem quer adrenalina que pratique um esporte radical não é mesmo hehehe.

A questão dos dividendos poderá ser uma benção daqui há alguns meses. Será como investir em ETFs irlandeses onde vc não pagará imposto de renda por eles serem de acumulação. Vamos ver como ficará as novas leis.

Abcs

Excelente post novamente, AA.

Vou deixar como sugestão o site https://www.etfrc.com/funds/overlap.php

Neste site é possível ver a sobreposição de ativos dos ETFs. As vezes vc acha que está diversificando sua carteira mas a sobreposição de ativos é de acima de 80%, por exemplo. Neste caso não vejo muito sentido em ter ETFs com alta sobreposição de ativos.

Abraços.

Olá Garota. Oh não dá spoiler do que falarei nos próximos posts. hehehhe brincadeiras a parte, utilizo sim este site e é muito bom. Mas deve usar com cuidado. Por exemplo um ETF de small caps estará contido em um ETF de mercado total, porém os retornos são bem diferentes. Nem sempre dá para descartar só pq há sobreposição pois o que realmente fará diferença, no caso de ETFs amplos, é a porcentagem alocada a cada empresa. Abcs

Legal que vc vai escrever post sobre o assunto. Concordo com vc que tem que olhar a porcentagem alocada em cada empresa também.

Muito bom, AA40! Post padrão mesmo! E como dito pelo André acima… que a revolução dos etfs chegue ao brasil, será mais lindo ainda!

Legal one. Sim, a revolução vai chegar e só não chegou ainda devido as questões tributárias que são únicas no Brasil. A isenção dos 20k mensais pega ainda para a maioria dos investidores considerados retails (agora conhecidos como Robinhoods nos EUA devido a corretora Robinhood), os dividendos isentos tbm contam muito para a maioria mas isto está prestas a mudar e ai ETFs tlvz decolarão. Abcs

Ótimo post, AA! Uma coisa que eu gostaria de entender melhor é como funciona a diferença entre os ETF de acumulação e de dividendos. Provavelmente trata-se de uma pergunta inocente, mas como eu não consegui compreender ainda, é o que temos pra hoje. No caso, se um ETF paga dividendos e outro apenas acumula, como se fosse um reinvestimento, como este último não se descola do índice? Supondo que o Ibovespa fique 10 anos andando de lado e o BOVA11 fique 10 anos acumulando dividendos, como ele não se descola do Ibovespa ao longo desses 10 anos? Há alguma maneira simples de compreender essa dinâmica?

Na verdade esta é uma ótima pergunta Anon. A explicação está no funcionamento dos dividendos em si. O que são dividendos? Partes do lucro de uma empresa que são distribuídos entre os seus acionistas. Mas o que acontece na data ex quando o dividendo é pago? A ação daquela empresa sofrerá um reajuste no seu preço. E esse reajuste é sempre para baixo, compensando a retirada do dividendo. Ou seja, na teoria não há diferença entre receber ou reinvestir o dividendo pq a soma é nula. Na prática isto não é 100% o que acontece. Outro detalhe é que em geral os índices também acumulam os dividendos de suas holdings (veja por exemplo a metodologia do IBOV no link do post onde diz que ele acumula os dividendos).

Agora se vc receber os dividendos em dinheiro e gastar e não reinvestir, ai sim o desempenho do seu ETF deverá ser menor do que o índice.

Entendido? Abcs

Mais um excelente texto AA40!

Estou na dúvida entre IVVB11 e algum ETF equivalente de acumulação na Irlanda. Minha principal dúvida é se estaria isento de IR (tanto no Brasil quanto na Irlanda) ao vender até R$ 35k num mês (para rebalanceamento mesmo). Acho que se não tiver o IR até 35k aí sim compensaria o ETF na Irlanda, caso contrário creio que a taxa de adm pouco maior no Brasil deve ser compensada pelo spread no câmbio perdido nas tranferências.

Anon, a COSIT 264 da RFB deixa muito claro que ETFs e REITs no exterior contam com a isenção na alienação até 35k mensais (não é lucro, é a soma das operações de venda).

Fonte:

http://normas.receita.fazenda.gov.br/sijut2consulta/anexoOutros.action?idArquivoBinario=53863

Ai a escolha fica mais na preferência. Abcs

Está aceitando sugestões de ETF?

Sim estamos. Vamos fazer primeiro alguns dos ETFs mais utilizados e famosos do mercado, depois certamente falaremos do que o pessoal pedir. Abriremos no Instagram para pedidos, então nos segue lá. Abcs

AA40 que site é que vc usa para comparar a rentabildidade dos ativos? O mesmo que vc usou nesse post (https://aposenteaos40.org/2019/12/estudo-de-caso-PIBB11-ETF.html) pra comparar a rentabilidade do PIBB e IBOV?

Olá anon. Uso tanto o tradingview.com quanto o portfolio visualizer.com.

Abcs

Excelente post! Valeu AA40. Eu não invisto em ETF mas gosto de ver informações boas assim pra qnd der na telha quiser investir rsrs

Legal Escola. Que possa começar a investir via ETFs em breve. Abcs

AA40 vc sabe se existe ETF do s&p500 com domicílio no próprio EUA que seja de acumulação em vez de distribuição?

Caso exista, seria possível investir por quase qualquer corretora, evitando os altos custos da I.B, que para o microinvestidor como eu ainda no começo da jornada da fase de acumulação patrimonial, acho que seriam muito onerosos.

99.9% de certeza que NÃO existe Anon. Isto por que as leis de imposto americanas determinam que a empresa não é obrigada a pagar imposto de renda corporativo sobre os lucros repassados aos acionistas pessoas físicas. Então com isto não faz sentido nenhum os ETFs acumularem dividendos pois eles não sao PF e teriam que pagar eles o imposto. Como cada investidor tem uma faixa diferente de imposto de renda a pagar todo ano dependendo dos rendimentos, podendo ser inclusive zero, nenhum destes ficaria contente em ter imposto descontado pelo fundo sendo que seria isento dada a distribuição.

Opa! Conheci o site hoje à tarde e já li um monte de coisas, muito bom!!!! Vi nos comentários que IBKR era a única a permitir brasileiros investirem em ETFs irlandeses, sabe dizer se continua assim e se existe outra alternativa?

Grato e parabéns pelo trabalho!

Legal anon. Que bom que está gostando.

Pelo que eu sei é a única ainda mas se alguém souber de outra por favor comente aqui.

Abcs