A Regra dos 4% ou Taxa Segura de Retirada (TSR / SWR)

(Publicado em 10/12/2016)

A Regra dos 4% ou Taxa Segura de Retirada (TSR / SWR)

Ela é métrica base da maioria dos planos de aposentadoria antecipada e independência financeira. Ela também é assunto de intensos debates em muitos fóruns pois é controversa e questionada.

Seguida por muitos como uma doutrina, criticada por outros tantos como uma heresia: O Fato é que a TSR (Taxa Segura de Retirada) ou Safe Withdraw Rate (SWR) é, sem dúvida alguma, um dos principais pilares do movimento FIRE.

|

Mas afinal, o que é a TSR ou Regra dos 4%?

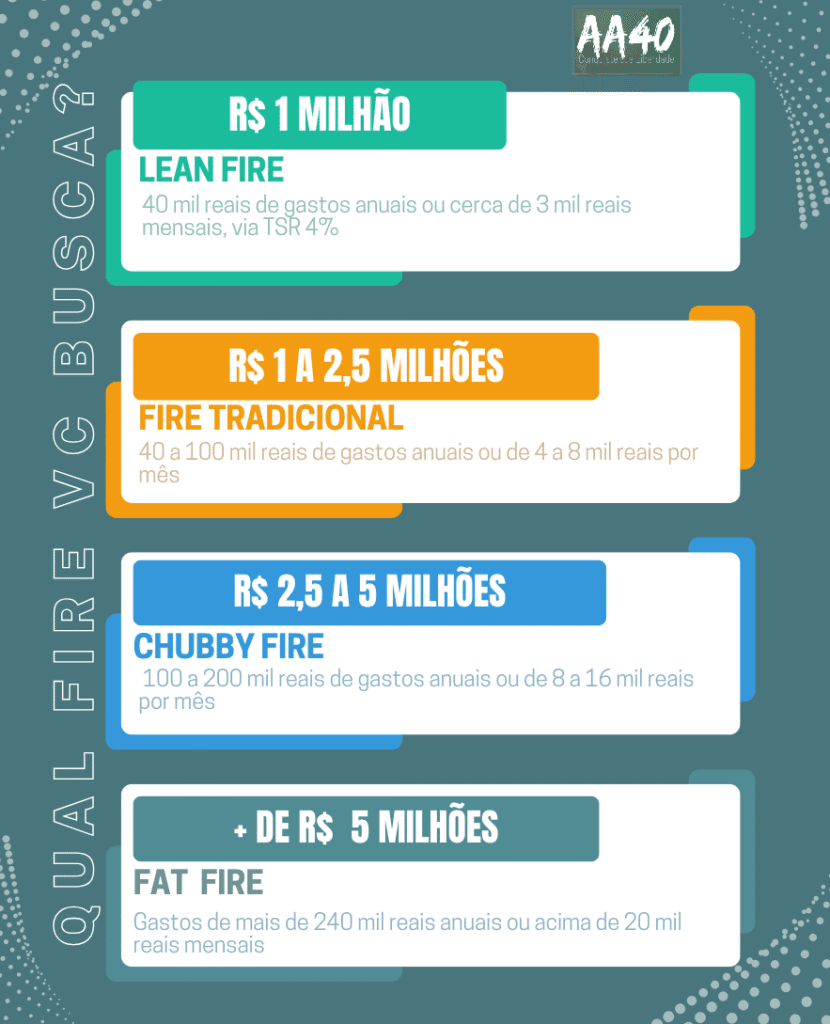

Em termos populares, a TSR é basicamente é um número dado de forma percentual de quanto, do total do seu dinheiro inicial (Patrimônio Líquido investido), você pode gastar por ano para que ele dure por todo o período de sua aposentadoria antecipada ou independência financeira (FIRE). Ou seja, o pior caso.

Não significa que o valor de 4% é a regra, o nome da regra é Safe Withdrawal Rate e você é quem define o percentual com base no que investe e seu nível de tolerancia a risco.

Como foi concebida a TSR?

O criador da "Regra dos 4%" (ou "Safemax" como também é conhecida) é Willian Bengen. No seu estudo original (cujo arquivo você encontra abaixo) ele introduziu a famosa regra dos 4%.

Porém outro estudo famoso foi concebido também na década de 90, onde três professores da Universidade Trinity juntaram esforços para responder a grande questão: Quanto preciso acumular e quanto posso gastar - ajustado pela inflação - para me aposentar cobrindo todos meus gastos pessoais?

Naquela época, computadores pessoais não eram comuns ainda nem tinham a capacidade de processamento de hoje. Então manualmente eles calcularam qual o percentual máximo sustentável que uma carteira 60% ações americanas (SPX) 40% renda fixa (bonds) permitia de saque com base em dados do período de 1926 até 1995. Aliás, o estudo da Trinity tem algumas diferenças com a do Bengen por um usar Bonds High Yield de longo prazo e o último utilizar bonds de prazo intermediário (7 anos).

A conclusão chegada foi que, em um portfólio investido 60% Ações 40% Renda Fixa (nos EUA), uma taxa segura de retirada anual sustentável (com base em 30 anos de aposentadoria tradicional) é, em geral, 4% de seu patrimônio líquido ou net worth em inglês. Segura por que 4% foi encontrado o pior caso no pior ano e na pior sequencia histórica da bolsa, os outros períodos foram todos acima de 4%. Desde então esta ficou sendo conhecida como a regra de bolso de quanto é preciso acumular para viver de renda.

Se seu patrimônio líquido investido ao "aposentar" é de 500 mil reais, você poderia sacar pouco mais de R$ 1,600 por mês corrigidos todo ano pela inflação que não ficaria sem dinheiro nunca em um prazo de 30 anos, mesmo considerando os piores anos de retorno na bolsa americana.

Simplificando o cálculo, A TSR 4% define o quanto de patrimônio você precisa acumular para viver de renda:

➤ Você precisa acumular 25 vezes o seu gasto anual ou 300 vezes a sua despesa mensal (ou sua meta de salário mensal) para poder atingir a independência financeira tão sonhada !

Exemplo: Seu gasto mensal é R$4,500. Isto seria 54 mil reais por ano. Se você Como saber qual o melhor título do Tesouro Direto para investir hoje?, você precisaria de 25x, ou seja, R$ 1,350,000 reais para obter sua independência financeira !

Nos EUA

Muitas pessoas nos EUA acham que 4% é muito arrojado nos tempos atuais de juros baixos, então eles ajustam a TSR para 3% ou 3,5% ou então acumulam mais, cerca de 33 vezes o gasto anual. Isto se aplica mesmo em tempos de crise como em 2008 com o crash da bolsa....4% poderia ser sacado mesmo neste período.

Sacando 4% anualmente ajustado pela inflação, seu portfólio principal teoricamente não se esgotará pelo período 30 anos. Veja que ele não diz que preservará o principal.

Mas só 30 anos?

Sim, porém como muito bem observa o pioneiro FIRE, MisterMoneyMustache, a matemática, neste caso, é bem interessante: há muito pouca diferença entre um período de 30 anos e um período de anos infinitos (Chamamos esta de PWR ou Taxa Perpétua de Retirada), ao determinar quanto tempo seu dinheiro vai durar. É muito parecido com uma hipoteca de 30 anos, onde quase todo o seu pagamento é devido aos juros. Algo muito mais importante é o risco de uma sequencia de retornos negativos no início da "aposentadoria". Se sua carteira sobreviver os 10 primeiros anos, com certeza ela vai durar mais de 30 anos usando a regra dos 4%.

Leia mais: https://aposenteaos40.org/2021/11/pwr-a-taxa-de-retirada-perpetua.html

Isto para os EUA, mas e para o Brasil ?

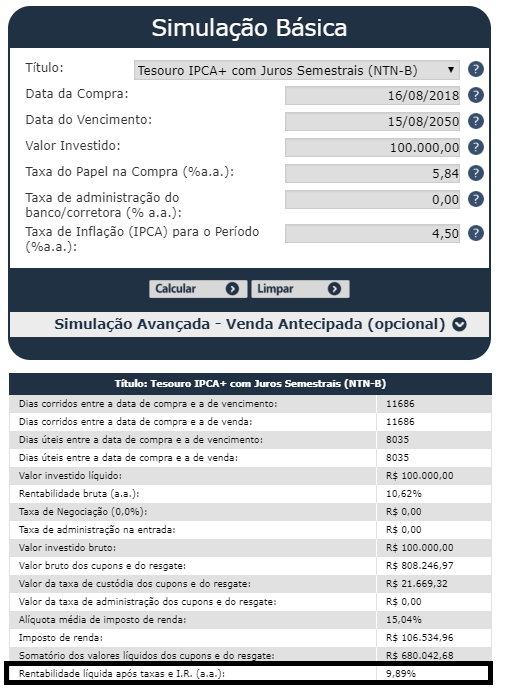

(Em 2016) Apesar do estudo ter sido concebido para os EUA, para o Brasil ela funciona ainda melhor, como já mostramos nesta simulação histórica. Isto por que por aqui o próprio governo emite títulos do tesouro direto oferecendo juros reais líquidos acima de 4%. Veja o título abaixo. É a famosa NTN-B de 2050 (agora rebatizada de IPCA+) que está pagando hoje (Setembro de 2018) 5,84% além da inflação (IPCA + 5,84%aa), o que, se aplicarmos a fórmula de cálculo dos Juros reais = (1+i)/(1+k)-1 e considerarmos uma inflação média de 4,5%aa, teríamos:

Juros reais = (1+0.0989)/(1+0.045)-1 = 5,15% !

Comprando um título destes, você garante que mesmo se a inflação subir para 50% ao ano, seu dinheiro renderia bruto acima da inflação, protegendo* seu capital da inflação.

Atenção: Vale lembrar aqui da famosa pegadinha deste título. O imposto de renda incide sobre o total do rendimento e não apenas a parcela prefixada, ou seja, se a inflação subir muito (acima de 30% aa), boa parte de rendimento será devido a inflação e o retorno real líquido poderá ser até negativo - leia sobre isso.

Contudo, é justo dizer que o Tesouro Direto IPCA+ é um excelente mecanismo de proteção de seu capital para situações em que há risco de disparada de inflação, comum em países como o nosso.

Não muito tempo atrás (2016) o rendimento chegou deste título chegou a ser de mais de IPCA+7% aa. Você poderia ter "travado" seu rendimento neste percentual, o que muita gente fez, confira neste link.

Para travar a taxa de juros contratada, o título não pode ser vendido antecipadamente, somente em 2050, embora ele pegue isto semestralmente, sendo perfeito para quem quer renda antes do vencimento.

Nos EUA, uma TSR de 4% é considerada um tanto arriscada hoje em dia por conta dos juros reais estarem muito abaixo da média histórica. O investidor lá precisa investir na bolsa de valores praticamente 80% do seu capital para tentar chegar a 4% de retorno líquido, coisa que aqui no Brasil o próprio governo oferece a risco baixíssimo (risco país). Então, sem dúvidas, podemos afirmar que no Brasil é mais fácil de utilizar uma TSR de 4% que nos EUA. Alias, para o investir com bom conhecimento que aplica via corretora com baixas taxas, incorpora debentures, Tesouro Direto e ETFs em seu portfólio, poderia facilmente aumentar esta TSR para 4,5% ou até 5%.

Existe este estudo que mostra que no Brasil para o período analisado, uma TSR de 4% teve 100% de sucesso para um período de mais de 50 anos de saque no portfólio enquanto uma TSR de 5% levou o portfolio a durar no mínimo 29 anos - isso em uma carteira teórica com menos de 50% de exposição a renda variável. (Estudo de 1995 a 2009 portanto antes da estagnação e crise vivida no Brasil no início da década de 2010).

Leia aqui e também aqui excelentes discussões sobre o tema e uma simulação para o Brasil aqui. Portanto uma TSR de 5% para um portfólio bem montado e acompanhado, embora agressivo, pode ser utilizado de forma realista por alguém que realmente saiba o que está fazendo e consegue se adaptar fácil e rapidamente a diferentes situações econômicas.

E se os juros caírem?

Especula-se que no futuro não teremos juros públicos tão generosos quanto os atuais - NINGUEM SABE. Por esse motivo é sempre recomendável ter uma exposição, de acordo com seu perfil de risco, a renda variável para o caso de o país decolar economicamente, os juros caírem e a bolsa subir. Porém não espere a bolsa subir para comprar, compre aos poucos todo mês, preferencialmente utilizando ETFs se você não tem experiencia com o mercado de capitais. Leia mais sobre isso.

De qualquer forma, eventos acontecem na política e no país que provocam aumentos repentinos nas taxas de juros futuras e o TD IPCA+ passa a pagar valores interessantes. Sempre que isto acontecer, procure comprar estes títulos, geralmente quando o juro real estiver acima de IPCA+ 5%aa.

Melhor ainda, veja este post para uma alternativa:

Críticas a TSR

Existe muito preconceito no Brasil (e também fora) quanto ao uso da TSR, mas isso geralmente vem por parte de blogs (exemplo) e pessoas com um bom conhecimento financeiro que possuem outras métricas para avaliar um portfólio. Para o público em geral, a TSR é uma métrica extremamente útil e importante para balizar o planejamento financeiro pessoal. Ela vai te fornecer uma noção aproximada do tamanho do portfólio que precisa juntar, o tempo para tal, quanto poupar por mês dentre outras, que é o básico para qualquer planejamento financeiro de longo prazo ! Simule aqui

Lembre-se, a TSR 4% não é uma regra absoluta mas apenas uma estimativa que serve para obtermos um alvo genérico que, ao longo do tempo, vai ser refinado conforme sua situação financeira e sua vida forem mudando.

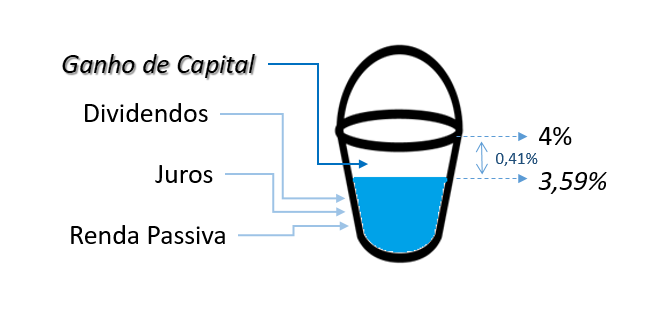

Mas invisto para receber dividendos, então não gosto da TSR 4%

Já desbancamos este mito neste artigo. Isto vem da ideia errada de que para usar a TSR você precisa "vender o principal". Não. Só venderá cotas (que após 20 ou 30 anos de investimentos serão lucro/ganho de capital e não principal) se o yield ou seja, o rendimento dos dividendos e juros da sua carteira não chegar a 4%aa. Veja o esquema:

Não quer deixar herança?

Muitos criticam a TSR4 por que não pretendem deixar herança pois não tem filhos, mas o estudo original em nenhum momento diz que a TSR4 preservará o principal. Ela apenas diz que você não ficará sem dinheiro em um período de 30 anos.

Os primeiros anos vivendo de renda são os mais críticos. Qualquer crash de mercado fará com que o poder de geração de renda passiva de sua carteira seja comprometida caso siga retirando uma quantidade além da TSR 4%, sem contar os terríveis efeitos da inflação caso fique acima da meta. Aqui no AA40 recomendamos usar uma TSR4% nos primeiros 10 anos de FIRE e depois aumentar a taxa de retirada caso seu portfolio tenha performado acima do esperado e não queria deixar herança. Caso o mercado não esteja andando bem nos primeiros anos FIRE é extremamente importante ser flexível e não sacar os 4% se possível.

Todas essas simulações você consegue fazer facilmente aqui.

Portanto, seguindo a TSR ou não, o importante mesmo para viver de renda com tranquilidade é só usar os rendimentos em excesso a inflação. Se a inflação do mês for 0,38% e seu portfólio rendeu 0,7% no mês, você poderia sacar e gastar 0,32% da carteira.

TUDO E MAIS UM POUCO SOBRE A REGRA DOS 4%

- SIMULAÇÃO TSR 4% NO BRASIL, INVESTINDO EM BOLSA, TD SELIC E MIX

- Como calcular a TSR definitiva

- Ajustar a TSR todo o ano ou não ?

- Quantos reais você precisa para viver bem?

- Por que 300 é seu número da sorte?

- Resultado da Enquete sobre qual a TSR mais utilizada no grupo FIRE no Brasil

- Seguindo a TSR você morrerá antes de ter terminado de gastar seu dinheiro

- O inventor da Regra dos 4% acaba de mudá-la em 2020

- Por que gostamos tanto da Regra dos 4%?

- TSR no Brasil, a série

- Investe para renda passiva e dividendos? Pode e deve usar a TSR 4% mesmo assim, veja aqui por que

Dúvidas? Como começar? perguntas? Comente abaixo que lhe responderemos !

Foi um estudo feito em cima dos resultados da bolsa americana. Poderia elaborar em como esse estudo é aplicável ao Brasil ?

Vaga, fiz isso acima mas concordo que preciso elaborar um pouco mais. Se você pegar os dados historicos da Selic e do IPCA desde 1994 (pq antes disso não havia economia brasileira), e fizer a diferença entre os dois – que é o juro real – verá que a média, apesar de estar diminuindo, foi de mais de 11% de 2002 a 2005, de quase 7% de 2006 a 2010, e de 4.4% de 2010 a 2016. Teoricamente sempre tivemos juros reais acima de 4%, ou seja, uma TSR de 4% é bem conservadora.

Mas não precisa nem calcular tudo isso…veja o tesouro direto, pegue um título Tesouro IPCA + longo, de 2035, 2045 ou 2050. Veja a taxa de rendimento que está pagando hoje…mais de 5% além da inflação, ou seja, desconte o imposto de renda e seu rendimento real líquido é de quase 5%. Compre um título deste e ao invés de poder sacar 4%, poderá sacar quase 5%…aqui é muito mais fácil que nos EUA…veja quanto o tesouro direto dos EUA está pagando para um TIP, semelhante ao IPCA+, ridículos 0,9% !

" Comprando um título destes, você garante que mesmo se a inflação subisse para 50% ao ano, seu dinheiro renderiam brutos 55,15%aa, protegendo seu capital da inflação sempre rendendo acima dela." Esse raciocínio não está incompleto? É necessário considerar também o imposto de renda, que incide sobre o rendimento total (inflação + 5,15%), não apenas sobre a taxa "real". No exemplo, incidiria um imposto de 15% em cima do rendimento total de 50,55%, o que implica uma "mordida" de 8,27% sobre o patrimônio, acabando com o rendimento acima da inflação.

Verdade FF. Nunca paramos para calcular com uma absurda inflação destas (e esperamos nunca precisar), mas sim, você está certo. O IR é sobre todo o rendimento. única forma de RF que garante rendimento real é LCA/LCI IPCA+ que não é muito comum encontrar mas existe. Vamos adequar o txt

Opa, obrigado pela resposta rápida. É, para nós que tivemos o plano real na maior parte de nossas vidas, nem consideramos as possíveis implicações de taxas de inflação tão altas =)

Mas não é necessário que a taxa seja tão absurda como 50% para que o IR acabe com o rendimento de um título indexado à inflação, basta que 15% da taxa de inflação seja maior ou igual à taxa de rendimento real. No exemplo, se a inflação bater em 29,2% o rendimento líquido passa a ser zero e você estaria "travado" com um papel que não vale nada. Abs!

Agredeço a observação. Estava agora mesmo simulando no site do TD. 30% de inflação é realmente onde as coisas começam ficar feias. Acima disto reandimento real é negativo. Agora mesmo assim é uma boa proteção mas não é 100% como muitos pensam.

Simulei com 1000% de inflação e o TD protegeria em cerca de 850%. Creio que nenhum CDB ofereceria algo perto disso se as coisas caminharem a la Venezuela por aqui. abcs

Olá Aposente aos 40!

Belo artigo e mais uma vez obrigado por linkar meu post. Adicionei você ao meu blogrol!

Valeu!

Obrigado. Vou adicionar o seu ao nosso blogroll tbm. abcs

fiquei com uma dúvida: a TSR leva em consideração que o patrimonio acumulado continua rendendo após a IF?

Lógico VR senão não seria sustentável.

entendi.

é que não achei o cálculo da TSR desmembrado, digamos assim.

obrigado!

Geralmentea a TSR é definida pelo quando de retorno acima da inflação vc obtêm. 4% ao ano do total do seu patrimônio liquido é geralmente o consenso de quando vc pode sacar e consumir.

Quem quiser ler mais sobre a TSR, não perca esta entrevista do MadFientist com Michael Kitces que diz:

" If you got into merely average valuations, it really wasn’t a 4% rule, it was a 5% rule. And if you got into cheaper valuations, it was more like a 5.5% to 6% rule."

Confira: https://www.madfientist.com/michael-kitces-interview/

no brasil da pra sacar 5% com os pês nas costas e investimento ultra conservadores..enfiando o pe em debentures , CRA e CRI..fundos multimercados e algumas FII's da pra arrancar 6% e manter o principal facil..abs

Que dá dá mas não chame de ultra conservador uma carteira com debentures, multimercados e FIIs ! Moderado e veja lá!

Fiquei com dúvidas no simulador do Fire. Na primeira parte da planilha, identificamos o valor que é necessário acumular com base na TSR de 4%. No exemplo é de 1.500.000. Na segunda parte, o valor final do montante após as aplicações mensais durante 240 meses é de 1.147.176,10. As aplicações não deveriam ser feitas até atingir a quantia de 1.500.000,00? Outra dúvida: Mesmo atingindo o montante de 1.147.176,10, inferior ao indicado para atingir o FIRE, é possível sacar mensalmente a quantia de R$ 5.429,60 usando o TSR de 4% para saques durante trinta anos (alterei esse campo na planilha já que o artigo informa que o a taxa de 4% foi calculada com base no período de saque para 30 anos), não entendo porque é possível sacar 5.429,60 se o valor necessário para ter a renda de 5.000,00 é maior (1.500.000) e para sacar 5.429,60 é menor (1.147.176,10).

Caroline. A primeira parte do simulador é totalmente independente da segunda. A primeira é simplesmente um calculador da TSR4. A segunda é um simulador de investimento acumulado com rendimentos e vc configura mais abaixo a sua TSR que no caso está automaticamente em 4,5% mas vc deve alterar para a sua. Espero q tenha ficado claro. Abcs

Parabéns pelo site. Apenas gostaria de sugerir uma correção: diferente do que é descrito no início do texto, os computadores pessoais já eram relativamente comuns na década de 90 – ainda mais numa faculdade norte-americana. O IBM-PC, por exemplo, foi lançado em 1981. Obrigado.

Verdade anon, mas os tais professores que falaram isso. Talvez fosse mais comum na Califórnia e não no interior do Texas onde fica a Trinity University. Abcs AA40

Olá. Tenho uma pergunta: após anos comprando cotas de ETF (por exemplo, o IVVB11), quando enfim eu decidir parar de trabalhar e precisar retirar o dinheiro, como faço para ter o valor em mãos mas não esgotar minhas cotas de ações compradas?

Para retirar o 4% para viver ao longo de um ano eu terei de vender cotas. Entendo que o raciocínio é o de que as cotas terão se valorizado tanto ao longo dos anos que a venda das mesmas não significaria a venda do valor principal, mas dos proventos, porém – e perdoem minha ignorância – eu não consigo entender o seguinte comentário do artigo:

“Não, só venderá shares (que após 20 ou 30 anos de investimentos serão lucro e não o principal) se o yield ou o rendimento dos dividendos e juros da sua carteira não chegar a 4%aa. Leia o artigo para entender como operacionalizar.”

Entendo que existe o raciocínio de que ouve a valorização, mas ainda assim você tem de vender as ações compradas (as cotas) para poder obter o dinheiro.

Qual seria a solução para manter isso de forma indefinida?

Uma vez mais, perdão se minha pergunta é confusa ou simplesmente estúpida, porém eu confesso que estou um pouco confuso.

Matheus, supondo que compraste uma cota de IVVB11 a R$39 em 2014. Hoje ela está valendo R$ 212, ou seja, quase 5 vezes e meia a mais. Os R$ 173 de "lucro" quando vender a cota são como se você tivesse comprando algo que só paga dividendos e o preço ainda hoje esteja em R$39. Veja que é a mesma coisa.

Para manter isso indefinidamente, simplificadamente basta "manter" uma cota / R$39 investidos e utilizar o restante (renda passiva na forma de ganho de capital).

Espero que não tenha ficado ainda mais confuso. Abcs AA40

Muito obrigado pela resposta. Não imaginei que você fosse responder tão rápido. Agora eu creio que entendi. Fiquei muito feliz ao descobrir seu Blog. Está me ajudando com várias dúvidas que tenho há alguns meses. Atualmente eu estou comprando ações de algumas empresas que rendem bons dividendos (Taesa, BB Seguridade, Itaúsa, AES Tietê) e de fundos imobiliários. Não vejo essa estratégia como um desastre, porém sempre me incomodou o fato de não conseguir saber por quanto tempo essas empresas vão ser grandes. Eu já tinha interesse em ETFs, na verdade logo que comecei a pesquisar esse tipo de investimento me atraiu. Só o que me incomodava era a “ausência” de dividendos diretamente depositados na corretora. Vejo agora que meu incômodo é algo ilusório. Entendo os riscos dos ETFs (em especial nos primeiros anos de aposentadoria), porém eles me parecem mais seguros do que depender de dividendos de empresas que podem acabar tendo problemas no futuro.

Muito obrigado uma vez mais, e todo o sucesso do mundo para seu blog e seus planos de vida.

Sem problemas. Sim ETFs por serem ativos naturalmente diversificados tem risco intrinseco muito menor que uma única empresa.

Veja que o que falei foi bem simplificado, com ganho de capital (no Brasil acima de 20k em vendas mensais) há imposto de renda mas isto não se aplica a ETFs nacionais ainda, já dividendos são isentos. Os R$39 a manter tbm, precisa incluir a inflação nisso…detalhes que aos poucos vc vai entendendo melhor, mas a ideia principal é essa, ganho de capital e dividendos são duas faces da mesma moeda, moeda essa que é o retorno total.

Aqui tem algo a mais para ler: https://aposenteaos40.org/2019/11/sacando-os-4-porcento-tsr.html

Abcs AA40